NEWS

Report | La trasformazione digitale del banking: verso una Customer Experience innovativa

Un webinar che ha svelato i principali trend e le soluzioni più efficaci per il futuro delle banche

NEWS

Un webinar che ha svelato i principali trend e le soluzioni più efficaci per il futuro delle banche

Milano/Bologna, 11 maggio 2021 - Si è tenuto questa mattina l’evento Consumerizzazione dei servizi e relazione aumentata nella nuova CX del banking, organizzato da Injenia in collaborazione con Google Cloud e The Innovation Group. Lo scopo del webinar era introdurre nuovi modelli di business e operativi per consentire alle banche di continuare a essere competitive e migliorare la relazione con i propri clienti e la loro esperienza. Questo percorso prevede l’adozione di ecosistemi digitali e data platform in cloud, con l’utilizzo di tecnologie avanzate di Analytics e Intelligenza Artificiale. Vediamo nel dettaglio cosa è emerso durante l’evento.

Ezio Viola, Co-Founder di The Innovation Group, ha presentato un quadro attuale del mercato nel settore banking, analizzando i driver alla base del cambiamento e i principali trend in materia di trasformazione digitale. Nello specifico, ha sottolineato diversi fattori che stanno contribuendo alla corsa verso l’innovazione, tra i quali:

una forte competizione con nuove banche specializzate e digitali

la tendenza alla personalizzazione della Customer Experience

Ha presentato poi i dati della Digital Business Transformation Survey 2021, dalla quale si evince che le banche sono in prima linea quando di parla di innovazione. In particolare, gli obiettivi primari che vogliono raggiungere con questi progetti sono:

59% - una maggiore efficienza e una riduzione dei costi operativi

43% - la crescita del business in generale

30% - una maggiore sicurezza e adeguati strumenti di compliance

30% - una migliore Customer Experience (CX)

I principali ambiti innovativi su cui sta puntando il settore nel breve termine sono risultati essere l’analisi dei dati (52%), l’esperienza digitale dei propri clienti (38%) e l’adozione di soluzioni cloud (28%). Nel concreto, una buona parte delle realtà intervistate hanno già avviato progetti in tal senso, ma sono poche quelle che ritengono di essere a un buon punto. Specialmente in materia di dati, se ne riconosce universalmente il valore, ma è ancora limitata la quota di chi ha messo in campo strategie data-driven concrete.

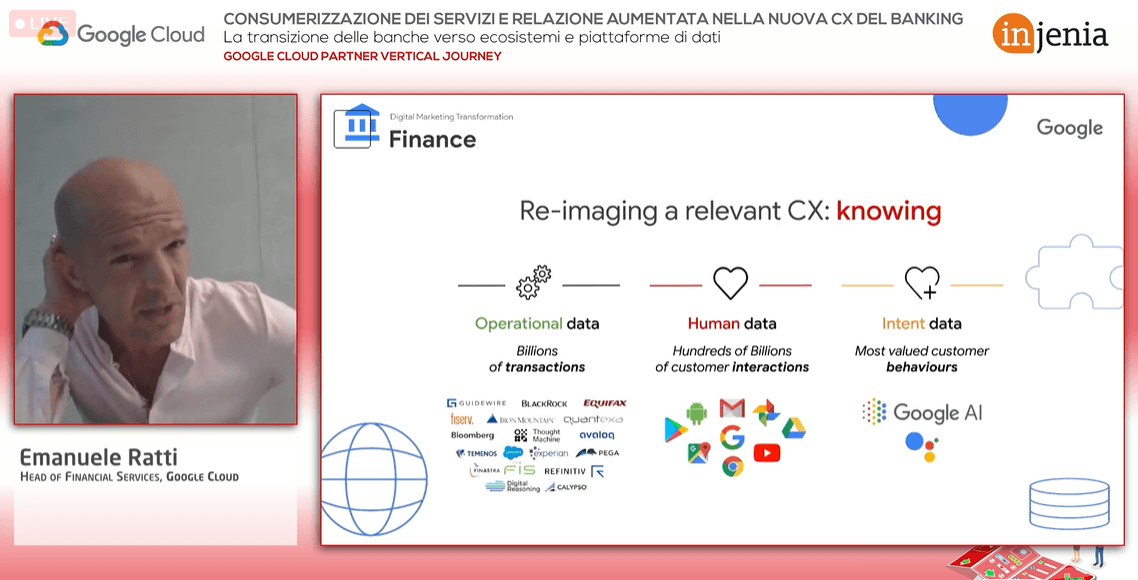

Emanuele Ratti, Field Sales Director Finance di Google Cloud Italy, ha parlato di come oggi utenti e aziende utilizzino i servizi finanziari in un modo completamente diverso da prima. La tendenza alla consumerizzazione impatta direttamente sulle aspettative esperienziali dei clienti, abituati a interagire quotidianamente con raffinati strumenti digitali. Secondo questa visione, sono tre gli elementi che permettono di migliorare la Customer Experience: conoscenza, interazione e sorpresa. In primo luogo, dunque, le banche dovrebbero avere quante più informazioni possibile su stato, bisogni e desideri delle persone, sfruttando diverse tipologie di dati a loro disposizione:

dati operativi: legati a miliardi di transazioni

dati sulle persone: centinaia di miliardi di interazioni dei clienti

L’interazione prevede soluzioni per dare una pronta risposta alle esigenze del cliente, con l’ausilio di mezzi di comunicazione semplici e rapidi. L’esempio riportato è un contact center aumentato da Machine Learning e conversational AI. Un assistente virtuale che comprende e risponde ai bisogni degli utenti tramite funzionalità speech-to-text e text-to-speech, in grado anche di rilevare il sentiment del proprio interlocutore.

La sorpresa consiste nell’offrire servizi che vadano oltre le aspettative del cliente, in grado di anticipare un bisogno latente e stupirlo di conseguenza. In questo caso ha preso come esempio il sistema Google Pay, che implica processi simili a quelli delle banche, molte delle quali hanno richiesto di connettere i propri conti correnti alla piattaforma.

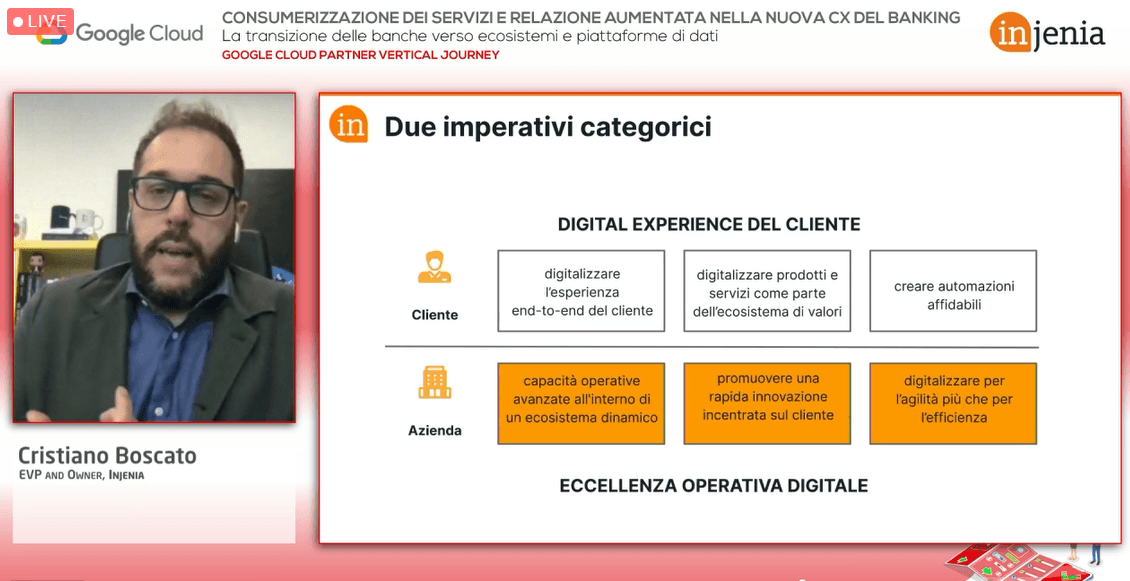

Cristiano Boscato, Vicepresidente di Injenia, ha presentato le più efficaci e innovative soluzioni al servizio dei nuovi modelli operativi e di business delle banche. La parola chiave del suo intervento è stata “percorso”, con riferimento sia all’esperienza del cliente, sia alle tappe culturali e tecnologiche che le banche sono chiamate a percorrere per dare validità a un cambiamento necessario e spesso in ritardo rispetto al dovuto.

Secondo la sua visione, il Customer Journey racchiude tante Customer Experience e migliorare questo aspetto significa rimanere sul mercato e aumentare i profitti. Gli istituti finanziari dovrebbero valutare l’esperienza dell’utente lungo tutto questo percorso, misurando in qualsiasi momento ogni dato disponibile sul coinvolgimento e sulla soddisfazione dei clienti.

La base di un’efficace trasformazione digitale delle banche è la costruzione di una solida infrastruttura basata su tecnologie cloud. Si tratta di realizzare una piattaforma su misura sfruttando i vantaggi di un approccio Cloud Native DevOps, che considera tutti gli aspetti e le esigenze rilevanti della banca per realizzare un progetto in grado di gestire al meglio i servizi richiesti e facilitare le IT operation e la manutenzione.

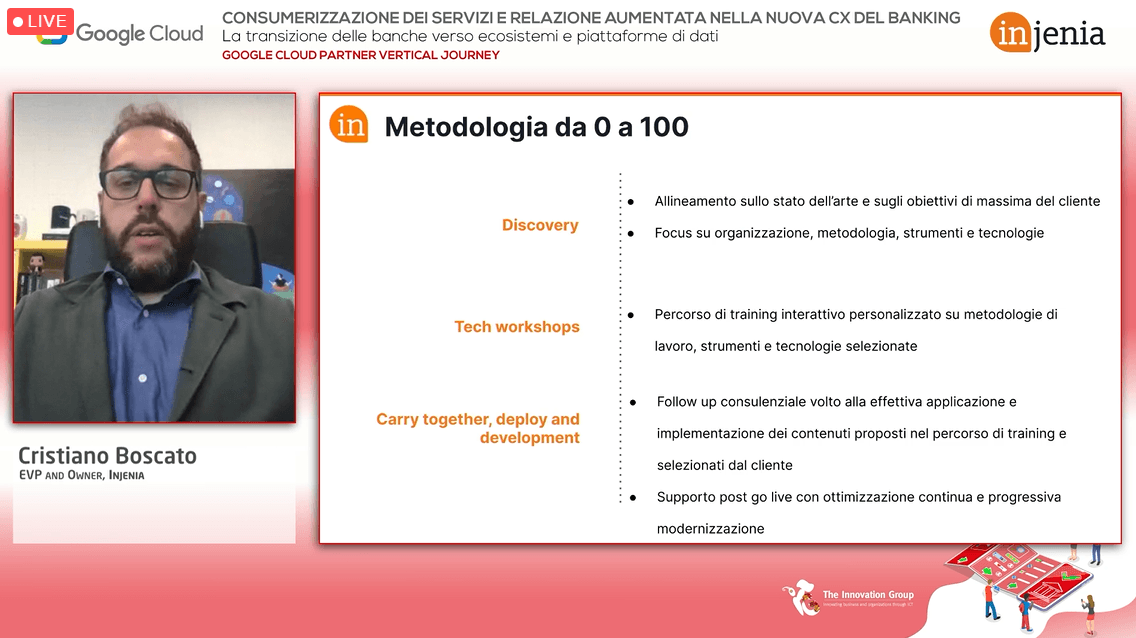

Gli strumenti che possono essere implementati sono numerosi, ma occorre seguire una metodologia di base, che Injenia ha suddiviso in tre fasi:

discovery: un allineamento sullo stato dell’arte aziendale e sugli obiettivi di massima della banca cliente

tech workshop: un percorso di training interattivo e personalizzato sulle metodologie di lavoro, gli strumenti e le tecnologie selezionate

Per molte banche già presenti sul mercato la soluzione migliore consiste nel collegare la piattaforma BaaS (Banking-as-a-Service) all'infrastruttura esistente per migliorare le prestazioni, ottenere agilità e creare così un’offerta competitiva. Le funzionalità di tale piattaforma possono essere raggruppate su diversi livelli: una parte di front-end dove si può integrare con i canali esistenti, una di API Management per esporre e connettere servizi di terze parti e quella di back-end finance, che gestisce operazioni finanziarie, di onboarding, di relazione con i clienti e di advanced analytics.

Così ripensate, le banche dovranno diventare vere e proprie Data Company perché il loro successo è strettamente legato a informazioni come il valore positivo o negativo del flusso di cassa. Per questo, l’analisi dei dati dovrebbe essere la mission principale di qualsiasi istituto finanziario. Il condizionale è d’obbligo, poiché la realtà dei fatti racconta una storia differente. La base per intraprendere un percorso virtuoso verso questo obiettivo è comprendere che i dati sono un tema culturale: occorre prima impare a cercarli, analizzarli, rappresentarli e soprattutto a saperli utilizzare per prendere decisioni migliori.

La conclusione di queste riflessioni è rivolta all’importanza della Digital Experience, non solo dei clienti, ma anche del personale della banca: la Customer Experience deve infatti rispecchiare la gestione dei processi interni, in un mondo dove le interazioni sono prevalentemente di tipo social. L’operatività digitale dei dipendenti deve essere tanto eccellente quanto la Digital Experience offerta al cliente.

Per questo motivo, servono canali di comunicazione semplici, social, immediati, ma anche aziendali e sicuri: utilizzare strumenti consumer come WhatsApp è poco sicuro e favorisce la dispersione di informazioni importanti. Se un canale esclusivo e controllato per comunicare con i clienti permette di monitorare il Customer Journey, acquisire dati qualitativi e migliorare la Customer Experience (per esempio, un chatbot), dall’altro serve una soluzione per gestire in maniera social i processi interni e le informazioni aziendali. Una piattaforma di Social Process Management come Interacta fornisce una risposta completa a questa necessità.

All’evento ha portato la sua testimonianza Mauro Torelli, CIO di CREDEM, che ha raccontato come i progetti realizzati con successo in partnership con Injenia e Google Cloud abbiano aiutato a velocizzare la trasformazione digitale della banca. Il problema principale era rappresentato da processi sovrastrutturati rispetto agli obiettivi e al grado di innovazione presente nel mondo esterno. L’intervento di soluzioni esterne hanno permesso di cambiare il modus operandi e diventare un’eccellenza a livello mondiale.

La trasformazione digitale è cominciata cinque anni fa, a partire dall’ambito della collaboration. CREDEM è stata la prima banca in Italia che ha adottato Google Workspace per i propri collaboratori. Un modello che è stato apprezzato anche da Sundar Pichai, CEO di Google, che l’ha citata come esempio in un messaggio pubblicato a livello worldwide.

In seguito, Credem ha creato un ecosistema basato sulle metodologie DevOps e Agile e sulle migliori tecnologie Google Cloud, che ha permesso di creare maggiore collaborazione tra il business e la parte IT, accelerare i processi e andare verso uno scenario di sviluppo continuo.

Per ulteriori informazioni visita ora il sito dinova.one